重要提示

- 投资涉及风险,基金单位可升亦可跌,过往表现并非未来表现的指标。阁下亦可能损失所投资之本金。

- 本基金是以期货为基础的交易所买卖基金,须承受与衍生工具有关的风险并且有别于传统的交易所买卖基金。

- 三星标普高盛原油ER期货ETF(「本基金」)可能面对的主要风险因素,例如:于投资风险、石油市场风险、期货合约风险、WTI 期货合约价格相对于 WTI 原油现货/现行市场价格的风险、保证金风险、与指数的非计划转仓相关的风险、分派风险、政府干预及限制的风险、被动式投资风险、交易风险、交易时段不同的风险、对庄家依赖的风险、跟踪误差风险、终止的风险、过往表现的风险、新指数的风险。

- 管理人可酌情决定以ETF的资本或实际上以ETF的资本支付分派,相当于退还或提取投资者部分原有之投资或任何归属于该原有投资的资本收益,导致每个基金单位之资产净值即时减少。

- 本基金为复杂产品,只适合具备可以承担期货投资所涉风险的财务状况的投资者。投资者应就该产品审慎行事。

- 此文件仅供参考,并不构成推介要约或招揽购买任何产品,投资者切勿单凭本文件作任何投资决定。

- 投资决定是由阁下自行作出的,除非中介人于销售该产品时已向阁下解释该产品适合阁下的的财务情况、投资经验及目标,否则阁下不应投资在该产品。请注意,以上列出的投资风险并非详尽无遗。投资者应在作出任何投资决定前详细阅读产品章程及产品资料概要,以了解包括产品特性及风险因素等详情。

- 任何一方在未经SAMHK书面同意前,均不得将材料的任何部分复制,分发或散布给他人。此文件由三星资产运用(香港)有限公司(SAMHK)编制,并未经证监会审核。

带动油价上涨因素

- 低库存水平

- 国际能源署(IEA)表示,由于石油供应短缺但需求强劲,经济合作暨发展组织(OECD)工业库存在 5 月份增加了 1520 万桶,达到 26.91 亿桶,但仍比 2017-2021 年的平均水平低 3.013 亿桶。 #

- 增加的潜在原油需求

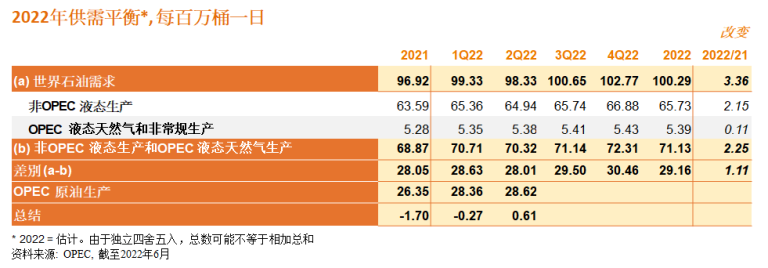

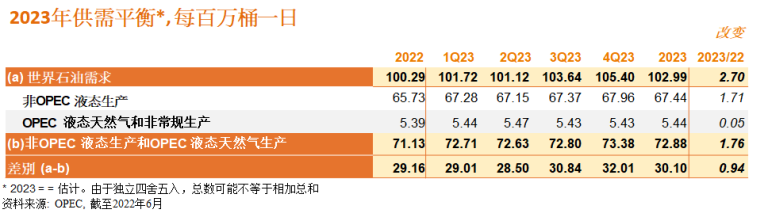

- 全球经济开始复苏,对石油需求逐渐增加。 2022年全球石油需求为1.0029亿桶/日,预计2023年为1.0299 亿桶/日。预计2023年供应短缺将持续。

- 地缘政治因素

- 当重要石油出产国的地缘政治风险增加时,市场担忧全球石油供应,可能会推动油价上涨,但同时亦有机会令石油价格出现大幅波动。

#资料来源:国际能源署,数据取至2022年7月报告

原油出产国

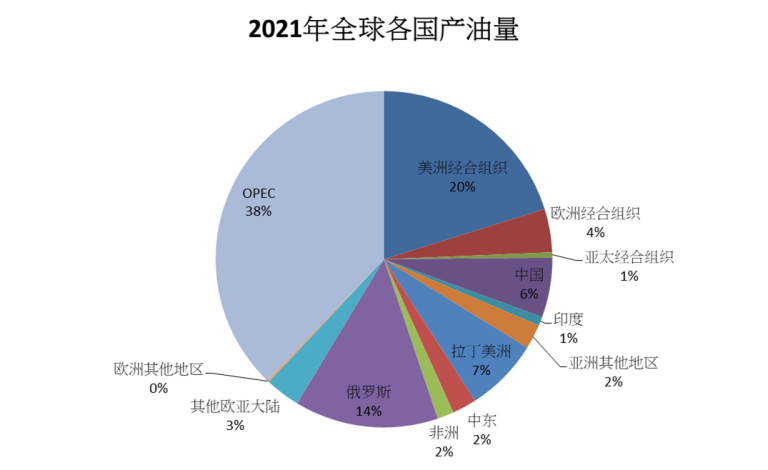

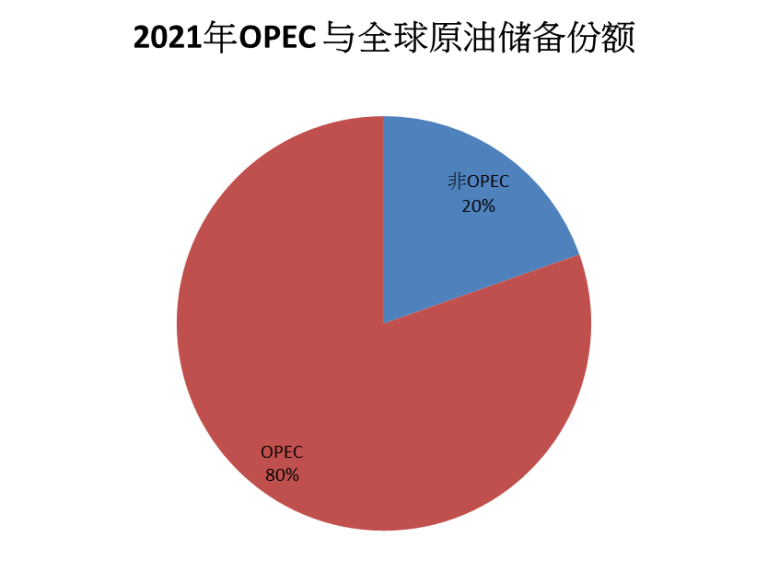

石油输出国组织(OPEC)是一个由13个国家组成的政府间国际组织,其使命是“协调统一成员国的石油政策与价格、确保石油市场的稳定,以确保为石油消费国提供有效、经济而稳定的石油供应,为产油国提供适度的尊重和稳定的收入,为石油业投资人提供公平的回报”。 OPEC成员国包括阿尔及利亚、安哥拉、刚果共和国、赤道几内亚、加彭、伊朗、伊拉克、科威特、利比亚、奈及利亚、沙乌地阿拉伯、阿联酋和委内瑞拉。 OPEC 2021 年原油出产量占全球出产量37.86%。另外美国及俄罗斯等亦为最大原油出产国之一。 OPEC 2021 年原油库存量则占全球80.40%。

资料来源:OPEC,经三星资产运用(香港)有限公司整理,截至2021 年12月31 日。

石油价格的走势会如何?

油价在 11 月份呈下跌趋势,由于投资者权衡了美联储仍持强硬加息态度以及全球经济疲软的风险,这抵消了中国重新开放带来的正面影响。

尽管早前有减产传言,但 OPEC+ 选择在 12 月继续执行现有减产政策。俄罗斯石油供应的风险也可能支持油价,但由于现时宏观经济逆风的形势,油价的上行空间似乎也受到限制。

展望未来,三星资产运用(香港)研究团队对纽约期油未来 3-6 个月内目标价格定在 70-90 美元的区间,认为目前石油需求和供应平衡。

资料来源:三星资产运用(香港)有限公司,截至2022年12月8 日

选择期油ETF还是石油股?

石油企业股价未必直接反映油价,石油企业股价除了受油价走势影响外,亦受到该公司的业绩、盈利能力和公司发展计划等因素影响。比较与期油价格的相关性,3175.HK过往一年相关性比「三桶油」(中石化386.HK、中石油857.HK及中海油883.HK) 为高。

与期油价格相关性

| 石油相关投资 | 代号 | 与WTI原油期货价格的相关系数 |

| 三星标普高盛原油ER期货ETF | 3175 HK | 0.991 |

| 中国石油化工股份 | 386 HK | 0.064 |

| 中国石油股份 | 857 HK | 0.176 |

| 中国海洋石油 | 883 HK | 0.178 |

资料来源:彭博,数据由2022年5月31日至2023年5月31日

*资料来源:彭博,截至2023年5月31日。 过去的业绩并不代表将来的表现。

为什么要投资三星标普高盛原油ER期货ETF?

- ETF直接投资多个合约月份原油期货,与油价走势的相关性较高

- 期貨ETF比投資石油企業更能捕捉油價走勢

- ETF每月重新调整仓位,投资者不用自行每月转仓,减少期货合约操作上的不便

- 全球经济开始复苏,对石油需求增加,全球石油供应短缺情况预料将持续,有助带动油价进一步上升

详细商品资讯﹕https://www.samsungetfhk.com/zh/education/commodity/

投资原油ETF的风险

- 地缘政治因素

- 如战争、政局更替、自然灾害等地缘政治因素。地缘政治因素有可能影响油产国产量,亦可能增加或降低相关地区对石油需求,令油价波动增加

- 供应和需求

- OPEC目前一直限制石油供应,如OPEC放宽限制,容许各国大量增产石油,可能导致油价下跌

- 突发因素可能会影响石油需求,例如2020年新冠肺炎大流行时,全球经济活动暂缓,对石油需求急降,导致石油供应过剩,令油价急跌

- 全球经济表现

- 油价与经济活动挂勾,如2008年爆发金融海啸后,油价从高位下跌

- 单一商品投资

- 原油ETF主要投资于单一资产类别,相较传统的股票型或债券型ETF,原油ETF的分散能力较低,导致波动度有机会比一般ETF为大

地缘政治因素、新的OPEC输出准则或其他各种全球性事件都可能导致油价突然急升或暴跌,与石油相关的投资产品亦会受其影响。投资者需留意石油价格波动风险,对油价走势保持警觉。